27.10.2022 |

FIT-kirjoitussarja

FIT #3/2022: Verotuksen yhteys kansainväliseen muuttoliikkeeseen: pitäisikö ylimpien ansiotulojen verotusta alentaa muuttoliikkeen hillitsemiseksi?

Suomalaisia muuttaa ulkomaille vuosittain enemmän kuin palaa. Tässä kirjoituksessa arvioidaan taloustieteellisen tutkimuksen ja kattavan uuden aineiston perusteella verotuksen vaikutusta kansainväliseen muuttoliikkeeseen, miltä tilanne Suomessa vaikuttaa ja millaisiin politiikkajohtopäätöksiin tarkastelu antaa aihetta.

Suomalaisia muuttaa ulkomaille vuosittain enemmän kuin palaa. Negatiivinen nettomuutto saattaa olla yhteiskunnan kannalta ongelmallista erityisesti sellaisen pitkälle koulutetun työvoiman kohdalla, jonka tuottavuus Suomessa olisi korkea ja jonka kouluttamiseen on käytetty runsaasti julkisia varoja. Koska Suomen verotus on kireää, on lisäksi esitetty huolia siitä, että erityisesti ylimpiä tuloveroasteita tulisi alentaa koulutetun työvoiman kansainvälisen muuttoliikkeen takia. Esimerkiksi valtiovarainministeriön Yritysverotuksen asiantuntijatyöryhmän raportissa todetaan, että ”Inhimillisen pääoman kartuttamista ja koulutetun työvoiman pitämistä ja saamista Suomeen on kannustettava korkeita rajaveroasteita alentamalla” (Valtiovarainministeriön julkaisu 12/2017, s. 132).

Tässä kirjoituksessa arvioimme, mitä taloustieteellisen tutkimuksen – mukaan lukien oma uusi tutkimuksemme – perusteella voidaan sanoa verotuksen vaikutuksesta kansainväliseen muuttoliikkeeseen, ja miltä tilanne Suomessa vaikuttaa. Lopuksi pohdimme, millaisiin politiikkajohtopäätöksiin tarkastelu antaa aihetta.

Verotuksen taso ja korkeakoulutuksen kustannukset

Suurituloisten työn verotus Suomessa on tunnetusti verraten kireää. OECD:n Taxing Wages -tietokannan mukaan keskimääräinen ansiotuloveroaste oli noin 39 % henkilölle, joka tienaa 80 000 euroa vuodessa Suomessa vuonna 2021. Laskelmaan on otettu mukaan pakolliset työntekijän sosiaaliturvamaksut. Vastaava luku OECD-maissa oli keskimäärin 34 %, ja Suomen veroaste oli OECD-maista seitsemänneksi korkein. Yleisesti ottaen tämäntyyppisille kansainvälisille vertailuille ei ole syytä antaa liikaa painoarvoa: ei ole ollenkaan selvää, mikä sijoitus tällaisessa vertailussa olisi ”paras”, varsinkin kun otetaan huomioon myös verotuksella rahoitettavien palveluiden merkitys.

Maiden veroasteiden välinen vertailu on kuitenkin yksi oleellinen näkökohta, kun tarkastellaan kansainvälisen muuttoliikkeen kohdentumista erilaisiin maihin. Muihin maihin verrattuna korkea veroprogressio luo suurituloisille ja hyvin koulutetuille suomalaisille kannusteen maastamuuttoon. Pohjoismainen malli, jossa ilmainen koulutus maksetaan takaisin progressiivisen verotuksen kautta, voikin olla ongelmallinen, jos koulutetut osaajat muuttavat maasta korkean verotuksen vuoksi.

Seuraavat laskuesimerkit havainnollistavat tätä haastetta. Hyvätuloiset ovat tyypillisesti korkeasti koulutettuja. Yliopistokoulutus on Suomessa käytännössä opiskelijoille ilmaista, mutta yhteiskunnalle kallista. OECD:n lukujen perusteella perus- ja toisen asteen koulutus maksaa 8 000 ja korkea-aste 14 000 euroa opiskelijaa kohti vuodessa. Siten maisteriksi saakka opiskelevan henkilön koulutus tulisi maksamaan kaiken kaikkiaan noin 170 000 euroa (12 vuotta peruskoulua ja lukiota à 8 000 euroa ja 5 vuotta yliopistoa à 14 000 euroa). Jos valmistuneen vuosiansiot olisivat 80 000 euroa, kuluisi koulutuksen takaisinmaksuun Suomessa viisi ja puoli vuotta. Jos taas kyseinen henkilö muuttaisi ulkomaille kymmeneksi vuodeksi, olisivat verotulojen menetykset yli 300 000 euroa. Näiden esimerkkien valossa on helppo ymmärtää korkeasti koulutetun työvoiman maastamuuttoon liittyviä huolia.

Mitä kansainvälinen tutkimus kertoo?

Verotuksen vaikutusta muuttoliikkeeseen mitataan tutkimuksissa usein muuttojoustolla, joka kertoo verojen jälkeen käteen jäävän tulon suhteellisten muutosten vaikutuksesta muuttopäätöksiin. Jos muuttoliike on täysin riippumatonta verotuksesta, joustoksi tulisi nolla, eikä esimerkiksi ylimpien tulojen verotusta tarvitsisi muuttaa maastamuuttovaikutusten vuoksi. Jouston arvo 1 taas merkitsisi, että muuttoliike reagoi voimakkaasti verotukseen, ja ansiotuloveroprosentteja olisi luultavasti syytä alentaa muuttoliikkeen kurissa pitämiseksi.

Jouston luotettava arviointi on tärkeää, koska se kertoo verotuksen – eli talouspoliittisten päätösten – vaikutuksesta muuttoliikkeeseen. Pelkästään muuttajien määriä tarkastelemalla ei saada tietoa siitä, miten juuri eri maiden verotus verrattuna Suomen verotukseen on vaikuttanut maastamuuttopäätöksiin. Jos tarkasteltaisiin esimerkiksi vain muuttoliikkeen kehitystä yli ajan, tällainen tarkastelu ei tuottaisi tietoa siitä, vaikuttaako verotus muuttopäätöksiin; ja toisaalta, voidaanko maastamuuttoa vähentää alentamalla verotusta. Huolellisesti tehty empiirinen analyysi verotuksen vaikutuksesta muuttopäätöksiin voikin tuottaa tärkeää tietoa talouspoliittisen päätöksenteon tueksi. Huolellisessa analyysissa voidaan erottaa verotuksen vaikutus muista muuttamiseen liittyvistä tekijöistä esimerkiksi hyödyntämällä vertailuasetelmana eri maiden veroasteita ja niissä tapahtuneita muutoksia.

Taloustieteellinen verotusta ja kansainvälistä muuttoliikettä koskeva tutkimus on keskittynyt varsin erityisiin muuttajaryhmiin. Kleven ym. (2013a) tarkastelivat ammattilaisjalkapalloilijoiden muuttoliikettä pelaajamarkkinoiden vapauduttua Euroopassa. Heidän tulostensa mukaan ulkomaalaiset pelaajat reagoivat muuttopäätöksissään voimakkaasti veroihin kohdemaissa: ulkomaalaisten pelaajien muuttojousto heidän tutkimuksessaan on noin 1. Kleven ym. (2013b) puolestaan tutkivat, miten Tanskassa voimaan tullut ulkomaalaisten osaajien erityisverokohtelu heijastui suurituloisimpaan yhteen prosenttiin kuuluvien ulkomaalaisten maahanmuuttoon, ja saivat tulokseksi myös suuren jouston, 1,6. Akcigit ym. (2016) puolestaan tarkastelivat huippuinnovoijia, joilla oli patentteihinsa eniten sitaatteja. Jälleen kerran ulkomaalaisten muuttojouston arvon havaittiin olevan korkea, n. 1. Kaikissa näissä tutkimuksissa keskityttiin kuitenkin varsin poikkeuksellisen liikkuviin ja erityistä osaamista omaaviin ihmisryhmiin.

Yllä oleville ryhmille tutkimuksissa saadut suuret joustot eivät kuitenkaan kerro mitään siitä, miten jonkin maan kansalaiset keskimäärin reagoivat verotukseen, tai siitä miten yleistä tuloverotusta pitäisi muuttaa muuttoliikkeen vuoksi. Klevenin ym. (2020) katsauksen mukaan kotimaisten työntekijöiden muuttojousto onkin tutkimuksissa lähellä nollaa. Kotimaisten henkilöiden joustolla viitataan siihen, miten esimerkiksi Suomessa (vs. muissa maissa) asuvien suomalaisten suhteellinen osuus muuttuu, kun Suomen veroaste muuttuu.

Näiden tulosten perusteella Kleven ym. toteavat ulkomaalaisten osaajien erityisverokohtelun olevan hyvin perusteltua, kun taas kotimaisten suurituloisten verotusta ei olisi heidän mukaansa syytä muuttaa: ”…the key point here is that mobility responses across countries are not important for tax policy design unless the tax system targets foreign citizenship.” Samaan johtopäätökseen tulivat Kalin ym. (2019) valtioneuvoston kanslian raportissaan, ja myös Suomessa voimassaoleva ulkomaisten avainhenkilöiden erityisverokohtelu vaikuttaa tutkimustiedon valossa järkevältä politiikalta. Kalin ym. (2019) raportissa kuitenkin tarkasteltiin muuttoliikettä ainoastaan makrotasolla, ja analyysi rajoittui eri maihin suuntaavien muuttajien määrien ja maakohtaisten tekijöiden tarkastelemiseen. Luotettavaa yksilötason aineistolla tehtyä, koko väestöä koskevaa tutkimusta verotuksen ja muuttoliikkeen välisestä yhteydestä ei ole ollut saatavilla.

Tuloksia uudesta suomalaistutkimuksesta

Uudessa tutkimuksessamme tarkastelemme, miten Suomen ja OECD-maiden väliset tuloverotuksen erot ovat vaikuttaneet suomalaisten maastamuuttoon ja paluumuuttoon. Aiempaan kansainväliseen tutkimukseen verrattuna tutkimuksessamme on uutta erityisesti se, että aineistomme kattaa koko työssäkäyvän väestön. Suomesta saadut tulokset ovat kiinnostavia myös siksi, että korkean tuloveroasteen takia verotukselliset kannustimet muuttaa pois maasta voivat olla varsin vahvat. Tutkimme toki myös erityisryhmiä, mm. tulojakauman ylintä kymmentä ja yhtä prosenttia sekä erilaisia ammattiryhmiä, joita ei ole aiemmassa tutkimuksessa tarkasteltu.

Analyysissä käytimme tietoja kaikkien Suomessa vakituisesti asuvien henkilöiden koulutuksesta ja tuloista sekä muista keskeisistä sosioekonomisista ominaisuuksista vuosilta 2003-2015. Yhdistimme aineistoon muuttoliiketilastoista saatavat tiedot siitä, muuttivatko aineistossa olevat henkilöt tarkasteluajanjaksolla ulkomaille vai eivät, mihin maahan ja milloin he muuttivat, tai muuttivatko he ulkomailta takaisin. Ulkomaille muuttaneiden osalta havaitsemme tulot ennen muuttoa Suomessa, mutta emme tiedä, kuinka paljon he ansaitsevat ulkomailla. Sen vuoksi teimme arvion heidän tuloistaan ulkomailla heidän ominaisuuksiensa (mm. ikä, sukupuoli, koulutus) perusteella Luxembourg Income Study:n (LIS) ja EU-SILC mikroaineistojen pohjalta. Tämän lisäksi kokosimme tiedot eri maiden verojärjestelmistä ja voimassa olevista ulkomaalaisten erityisverokohteluista tarkasteluvuosina, jotta saimme muodostettua arvion siitä, millaisen verotuksen kukin henkilö eri maissa kohtaisi.

Tutkimme aineistoa käyttäen, kuinka eri kohdemaiden bruttoansioiden ja veroasteiden muutokset vaikuttavat suomalaisten muuttoliikkeeseen ottaen samalla huomioon sellaiset maiden väliset pysyvät erot, jotka eivät liity verotukseen. Käyttämämme tutkimusmenetelmän avulla pystymme tarkastelemaan missä määrin suomalaisten maastamuuttopäätökset liittyvät eri maiden verotukseen, erotettuna muista muuttopäätöksiin vaikuttavista tekijöistä.

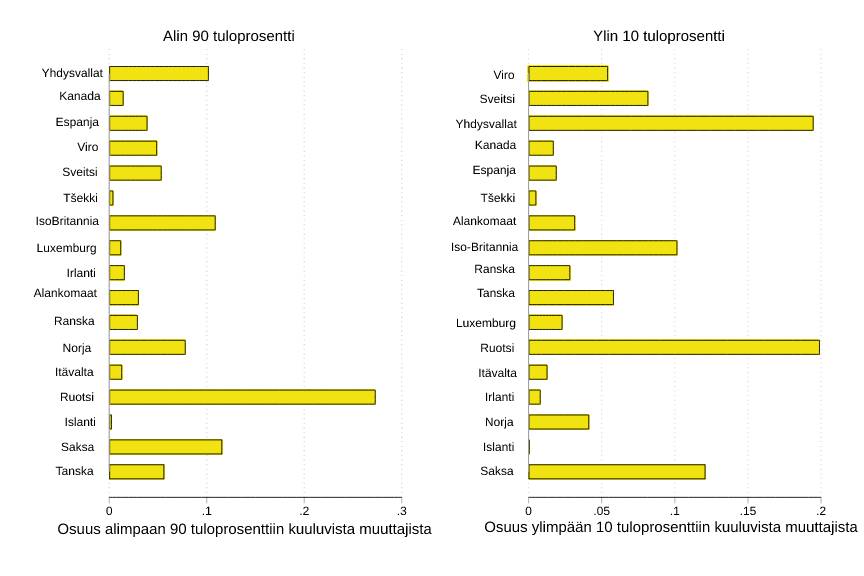

Kuviossa 1 esitetään ulkomaille vähintään yhdeksi vuodeksi muuttaneiden suomalaisten määrät tutkimuksen tarkasteluajalta. Kuviossa 2 esitetään nettomuutto (maastamuutto-paluumuutto) eri vuosina. Ylimpään 10:een tuloprosenttiin kuuluvien nettomaastamuutto on pysynyt läpi tarkasteluajanjakson noin 50:ssä hengessä vuosittain, kun taas muilla tulotasoilla maastamuutto on kasvanut. Kuvion 3 mukaan muuttajat eivät näytä valikoineen kohteikseen ensisijaisesti matalan veroasteen maita, vaan suosittujen kohteiden joukossa – myös suurituloisilla – on myös kireän verotuksen kohteita.

Varsinainen tarkempi empiirinen tarkastelu edellä kuvatun analyysin avulla osoittaa, että yksilön käteen jäävällä verojen jälkeisellä tulo-osuudella (1 – henkilön tuloihin kohdistuva keskimääräinen veroaste) on odotetun suuntainen vaikutus suomalaisten muuttopäätöksiin. Vaikutuksen suuruus on kuitenkin häviävän pieni. Suurituloisimmallekin tulokymmenykselle muuttojousto on hyvin lähellä nollaa. Estimoitu maastamuuttojousto kasvaa tutkittaessa ylempiä tulonsaajia, mutta pysyy edelleen erittäin matalana. Korkea veroaste ei myöskään vaikuta estävän suomalaisten paluumuuttoa.

Aineistomme mahdollistaa myös monenlaisten ammattiryhmien erillisen tarkastelun, toisin kuin aiemmassa tutkimuskirjallisuudessa. Kuviossa 4 esitetään estimoidut muuttojoustot eri ammattiryhmille. Tulokset antavat viitteitä siitä, että muuttopäätökset näyttäisivät reagoivan verotukseen keskimäärin herkimmin finanssialalla toimivien kohdalla. Yksityisellä sektorilla toimivat näyttävät reagoivan verotukseen keskimäärin hieman enemmän kuin julkisella sektorilla toimivat. Muuttojoustot ovat kuitenkin hyvin pieniä kaikilla toimialoilla, eivätkä erot toimialojen välillä pääosin ole tilastollisesti merkitseviä. Kiinnostavana toimialana voimme nostaa esiin esimerkiksi terveydenhuollon, jossa työskentelevien muuttopäätöksiin verotus ei myöskään näytä vaikuttavan.

Politiikkajohtopäätökset

Sen enempää kansainvälisen tutkimuksen kuin meidän uuden analyysimmekään mukaan ei näyttäisi olevan tarvetta alentaa Suomen ylintä valtionveron rajaveroastetta työvoiman maastamuuton takia. Sen sijaan tutkimuksen mukaan kannattaa jatkaa ulkomaisten asiantuntijoiden erityisverokohtelua. Meidän tutkimuksemme keskittyi ainoastaan verotuksen mahdolliseen merkitykseen maastamuutolle, mutta toki muuttoliikkeeseen vaikuttaa myös julkisen talouden menopuoli: laadukkaat julkiset palvelut voivat vähentää verotuksen mahdollisia haitallisia kannusteita. Maastamuutto yhdistettynä paluumuuttoon voi myös johtaa tietojen ja taitojen kohenemiseen, mikä heijastunee myös julkisen vallan verotuloihin.

Lähteet

Akcigit, U., Baslandze, S. & Stantcheva, S. (2016), ‘Taxation and the international mobility of inventors’, American Economic Review 106(10), 2930–81.

Kleven, H. J., Landais, C. & Saez, E. (2013a), ‘Taxation and international migration of superstars: Evidence from the European football market’, American Economic Review 103(5), 1892–1924.

Kleven, H. J., Landais, C., Saez, E. & Schultz, E. (2013b), ‘ Migration and Wage Effects of Taxing Top Earners: Evidence from the Foreigners Tax Scheme in Denmark’, The Quarterly Journal of Economics 129(1), 333–378.

Kleven, H., Landais, C., Muñoz, M. & Stantcheva, S. (2020), ‘Taxation and migration: Evidence and policy implications’, Journal of Economic Perspectives 34(2), 119–42.

Kuva: Jonne Renvall, Tampereen yliopisto